La gestió financera a curt termini de la pime: fons de maniobra, capital corrent ..

Per tal de millorar els resultats i la liquiditat d’una empresa cal conéixer les magnituds que intervenen en el seu cicl

Publicado el miércoles, 01 de febrero de 2017 a las 14:19

Per tal de millorar els resultats i la liquiditat d’una empresa cal conéixer les magnituds que intervenen en el seu cicle d'explotació: capital corrent, necessitats operatives i fons de maniobra, la gestió adequada dels quals permetrà optimitzar l'ús dels recursos empleats, millorar la posició financera i satisfer en vèncer les obligacions de pagament. El coneixement d’estes magnituds possibilitarà a directors i gerents el seguiment de la gestió dels responsables de les àrees operatives (compres, operacions, vendes, crèdits i tresoreria).

En el nostre article anterior, “La función financiera de la empresa”, dèiem que l'objectiu fonamental de la direcció financera és la creació de valor per als seus propietaris, i això s'aconsegueix prenent decisions que aconseguisquen maximitzar la rendibilitat i minimitzar el risc i que, al mateix temps, garantisquen la liquiditat de l’empresa.

Des d’una perspectiva temporal, la importància de les decisions de rendibilitat, risc i liquiditat varien segons es tracte de decisions financeres a llarg o curt termini. Les decisions a llarg termini han de centrar-se en binomi rendibilitat-risc. En canvi, les decisions a curt termini han d’assegurar el binomi rendibilitat-liquiditat, per ser el risc a curt termini menor i per la necessitat de garantir la liquiditat necessària en el desenvolupament empresarial de la pime.

En este article tractarem la gestió del capital corrent o capital de treball, on este és la diferència entre l'actiu corrent i el passiu corrent, és a dir, ens ocuparem de les decisions financeres a curt termini, tant de les partides que intervenen en l'actiu corrent (decisions d'inversió a curt termini) com les de passiu corrent (decisions de finançament a curt termini), ja que estes decisions determinen la capacitat que té l’empresa per atendre les seues obligacions de pagament a curt termini i són elements que intervenen de manera significativa en els nivells de liquiditat de l’empresa.

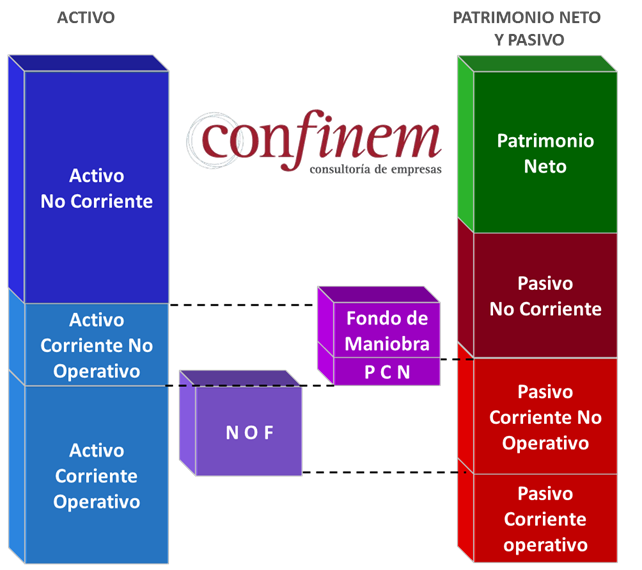

Convé distingir la diferència conceptual entre capital corrent i fons de maniobra. El concepte de capital corrent o capital de treball representa la inversió neta realitzada per l’empresa en els seus diferents actius a curt termini una vegada deduït el finançament a curt termini; es tracta d'un concepte d'inversió.

En canvi, el fons de maniobra, definit com la diferència entre els recursos financers permanents (patrimoni net i passiu no corrent) i l’actiu fix (actiu no corrent) és un concepte de finançament que representa la part de l'actiu corrent que es finança amb l'excés de recursos financers permanents després de finançar l'actiu no corrent.

En principi, podríem arribar a la següent reflexió sobre la interpretació de fons de maniobra:

– Si el fons de maniobra és positiu (recursos financers permanents majors que actiu no corrent), significa que els recursos financers permanents de l’empresa financen tot l'actiu no corrent i part de l'actiu corrent, cosa que dóna lloc a una situació d'equilibri financer i seguretat per tal d'atendre les seues obligacions de pagament a curt termini.

– Si el fons de maniobra és igual a zero (recursos financers permanents igual a actiu no corrent), l’empresa es troba en una situació de desequilibri financer, cosa que provocarà tensions de liquiditat en no poder atendre els seus compromisos de pagament de forma contínua per existir alguns actius corrents que són permanents (imports permanents en comptes a cobrar, existències…).

- Si el fons de maniobra és negatiu (recursos financers permanents menor a actiu no correct), implica que els recursos financers a curt termini (passiu corrent) estan finançant tot l'actiu corrent (inversions a curt termini) i part de l'actiu no corrent (inversions a llarg termini). Este escenari provoca una situació apurada de liquiditat, ja que el seu actiu corrent no pot fer front als deutes a curt termini.

Però això no és sempre així, no és prou amb tindre el fons de maniobra positiu per posseir una adequada liquiditat que permeta atendre els pagaments a curt termini, ja que hi ha sectors en els quals, per les seues característiques, les empreses operen amb fons de maniobra negatiu, com ara les del sector elèctric o alimentació (Endesa, Iberdrola, Carrefour, Mercadona, Eroski, El Corte Inglés...). Això passa perquè el temps que tarda en convertir-se l'actiu corrent en efectiu és inferior al temps de fer-se exigible el passiu a curt termini.

Els problemes de liquiditat d’una empresa poden estar relacionats amb la seua gestió operativa, amb l’estructura financera o amb ambdues. Per això, cal utilitzar altres anàlisis que ens permeten conéixer el grau de liquiditat de la pime, i per això introduirem el concepte de capital corrent operatiu o també conegut com necessitats operatives de fons, que és la part del capital corrent vinculada directament al cicle d'explotació.

El capital corrent operatiu o necessitats operatives de fons es defineix com la inversió neta que l'empresa du a terme en el cicle normal de la seua activitat, o dit d'una altra forma, la diferència entre actius (existències, clients i tresoreria mínima operativa) i passius (proveïdors, deutors i entitats públiques de tipus operatiu) vinculats directament al cicle normal d'explotació de l'empresa.

Si relacionem les necessitats operatives de fons amb el fons de maniobra, podem arribar a les següents conclusions que ens permetran conéixer la liquiditat de l’empresa:

– Si el fons de maniobra és major que les necessitats operatives de fons, significa que l'empresa finança el seu cicle normal d'explotació amb el seu passiu corrent operatiu i, a més, és capaç de generar excedent de tresoreria.

– Si el fons de maniobra és inferior a les necessitats operatives de fons, l’empresa no aconsegueix finançar el seu cicle normal d’activitat amb el passiu corrent operatiu i haurà d’aconseguir fonts de finançament extern, normalment a curt termini amb cost (descompte o avançament de drets de cobrament, línies de finançament a curt termini, pòlisses de crèdit, préstecs a curt termini, lletres, pagarés...).

I per tal de saber si els problemes de liquiditat de l’empresa són de gestió operativa o d’estructura financera, hem de comparar les necessitats operatives de fons reals amb les planificades, calculades estes darreres mitjançant l’estimació del període mitjà de maduració (temps que passa des que s'inverteix la primera unitat monetària en factors productius fins que es recupera a través del cobrament de les vendes dels productes terminats), l’estimació dels saldos amb entitats públiques vinculades al cicle d’explotació i l'estimació de la tresoreria mínima operativa. A menor període mitjà de maduració, major rotació de les operacions i menor necessitat de circulant:

– En cas que el resultat de la comparació mostre un excés de les necessitats operatives de fons reals, sabrem que existeix un problema d’eficiència operativa que haurem de tractar amb els responsables corresponents per tal de millorar la seua gestió.

– En canvi, si les necessitats operatives de fons són les planificades i l'empresa té problemes de liquiditat, haurem detectat un problema en l’estructura financera per un insuficient fons de maniobra.

La gestió financera del capital corrent comprén dues grans àrees: la gestió de les necessitats operatives de fons i la gestió de disponible i cobertura de riscos.

La gestió de les necessitats operatives de fons consisteix a planificar i controlar els nivells més adequats a les partides lligades al cicle d’explotació de l’empresa per tal d'aconseguir els objectius marcats, més concretament: gestió de les existències de primeres matèries, productes en curs i productes terminats; gestió de crèdit a clients i gestió del crèdit de proveïdors.

La gestió de disponible i cobertura de riscos resideix en assegurar els fluxos d'entrades i eixides de fons per al desenvolupament de l'activitat de l'empresa i en optimitzar els resultats econòmics de la gestió financera mitjançant l’adequada gestió en l’obtenció de recursos i en la col·locació d’excedents, sempre amb un nivell de risc acceptat, i es resumeixen en: gestió de la relació amb entitats financeres, gestió de l’endeutament, seguiment i anàlisi dels fluxos de tresoreria, gestió d’instruments financers de finançament, d’inversió per excedents de liquiditat i de cobertura de riscos.

Com podem observar, la gestió del capital corrent, i concretament de les necessitats operatives de fons de l'empresa, requereix valoracions i coneixements diversos. En el área de finanzas de Confinem disposem de consultors especialitzats en finances empresarials que poden ajudar-lo a prendre les decisions més adequades per tal de millorar els seus resultats i la seua liquiditat.

Santiago Moreno i Paula Moreno

Director general i consultora de comptabilitat de Confinem